FREQUENTLY ASKED QUESTIONS

PERATURAN MENTERI KEUANGAN NOMOR 165/PMK.03/2017

TENTANG

PERUBAHAN KEDUA ATAS PERATURAN MENTERI KEUANGAN NOMOR 118/PMK.03/2016 TENTANG PELAKSANAAN UNDANG‑UNDANG NOMOR 11 TAHUN 2016

TENTANG PENGAMPUNAN PAJAK

- UMUM

- Apa yang diatur dalam Peraturan Menteri Keuangan 165/PMK.03/2017?

Jawaban:

Peraturan Menteri Keuangan Nomor 165/PMK.03/2017 yang selanjutnya disebut PMK 165 mengatur antara lain mengatur tentang :

- Pembebasan PPh final dalam rangka proses Balik Nama ke Badan Pertanahan Nasional

- Harta yang belum diungkapkan dalam Surat Pernyataan Harta dan / atau Surat Pemberitahuan Tahunan

- Penyelesaian sengketa dan upaya hukum terhadap sengketa SKPKB

- Pelaporan Harta tambahan dalam masa 3 (tiga) tahun

- Penggunaan kode akun pajak untuk pembayaran PPh, sanksi administrasi dan SKPKB.

- Apa tujuan penyusunan PMK 165?

Jawaban:

Tujuan perubahan PMK 181 adalah untuk lebih memberikan keadilan, pelayanan, kemudahan, dan mendorong kepatuhan Wajib Pajak dalam menjalankan kebijakan Pengampunan Pajak sebagaimana diatur dalam Undang-Undang Nomor 11 Tahun 2016 tentang Pengampunan Pajak

- Ke mana Wajib Pajak dapat mengajukan Surat Keterangan Bebas (SKB)?

Jawaban:

WP mengajukan SKB ke KPP Tempat WP Terdaftar sebelum dilakukan pengalihan hak, dengan melampirkan:

- fotokopi Surat Keterangan;

- fotokopi Surat Pemberitahuan Pajak Terhutang Pajak Bumi dan Bangunan tahun terakhir atas Harta yang dibaliknamakan;

- fotokopi dokumen kepemilikan atas Harta yang masih atas nama pihak-pihak lain, dan akan dibaliknamakan menjadi atas nama Wajib Pajak; dan

- surat pernyataan kepemilikan Harta yang dibaliknamakan yang telah dilegalisasi oleh notaris.

- PEMBEBASAN PPH ATAS PENGALIHAN HAK

- Apa yang harus dilakukan WP yang telah memperoleh Surat Keterangan Pengampunan Pajak terkait dengan pengalihan hak atas tanah dan bangunan?

Jawaban:

Wajib Pajak yang telah memperoleh Surat Keterangan dan membayar Uang Tebusan atas Harta tidak bergerak berupa tanah dan/atau bangunan yang belum dibaliknamakan atas nama Wajib Pajak, harus melakukan pengalihan hak menjadi atas nama Wajib Pajak.

- Kapan pengalihan hak yang dibebaskan pengenaan PPh-nya paling lambat dilakukan?

Jawaban :

Atas pengalihan hak atas tanah dan/atau bangunan dibebaskan dari pengenaan Pajak Penghasilan, dalam hal :

- permohonan pengalihan hak; atau

- penandatanganan surat pernyataan oleh kedua belah pihak di hadapan notaris yang menyatakan bahwa Harta sebagaimana dimaksud pada ayat (1) adalah benar milik Wajib Pajak yang menyampaikan Surat Pernyataan, dalam hal Harta tersebut belum dapat diajukan permohonan pengalihan hak,

dilakukan dalam jangka waktu paling lambat sampai dengan tanggal 31 Desember 2017 terhadap Harta tambahan yang telah diperoleh dan/atau dimiliki Wajib Pajak sebelum akhir Tahun Pajak Terakhir.

- Bagaimana jika Wajib Pajak tidak melakukan balik nama atas tanah dan/atau bangunan atau saham sampai dengan tanggal 31 Desember 2017

Jawaban:

Apabila sampai dengan tanggal 31 Desember 2017, Wajib Pajak tidak mengalihkan hak, atas pengalihan hak yang dilakukan dikenai pajak sesuai dengan ketentuan peraturan perundang-undangan yang mengatur mengenai Pajak Penghasilan.

Dasar hukum: Pasal 15 ayat (4) UU TA

- Pembebasan PPh berlaku atas siapa?

Jawaban :

Pembebasan pengenaan PPh hanya berlaku dalam hal dokumen kepemilikan atas tanah dan/atau bangunan yang akan dilakukan pengalihan hak sebagaimana dimaksud pada ayat (1) masih atas nama:

- pihak perantara (nominee) yang namanya digunakan oleh Wajib Pajak yang menyampaikan Surat Pernyataan selaku pemilik sebenarnya untuk memperoleh tanah dan/atau bangunan;

- pemberi hibah;

- pewaris; atau

- salah satu ahli waris, dalam hal tanah dan/atau bangunan tersebut telah terbagi.

- Siapa yang dikecualikan dari Pembebasan PPh?

Jawaban:

Pengecualian atas pembebasan PPh dilakukan apabila:

- telah terjadi pembelian tanah dan/atau bangunan oleh Wajib Pajak dari pengembang (developer); dan

- terhadap hak atas tanah dan/atau bangunan sebagaimana dimaksud pada huruf a belum dilakukan balik nama dari pengembang (developer) kepada Wajib Pajak.

- Apa persyaratan dalam rangka pengalihan hak (balik nama) di BPN?

Jawaban:

Untuk keperluan balik nama atas Harta tidak bergerak berupa tanah dan/atau bangunan yang dibebaskan dari pengenaan Pajak Penghasilan sebagaimana dimaksud pada ayat (2), Wajib Pajak menyampaikan bukti pembebasan Pajak Penghasilan kepada Pejabat Pembuat Akta Tanah berupa surat keterangan bebas atau fotokopi Surat Keterangan.

- PENGUNGKAPAN HARTA TAMBAHAN SETELAH BERAKHIRNYA MASA AMNESTI PAJAK

- Siapa saja yang dapat memanfaatkan pengungkapan harta tambahan setelah berakhirnya masa Amnesti Pajak menurut PMK ini?

Jawaban:

Semua Wajib Pajak baik peserta Amnesti Pajak maupun bukan peserta Amnesti Pajak

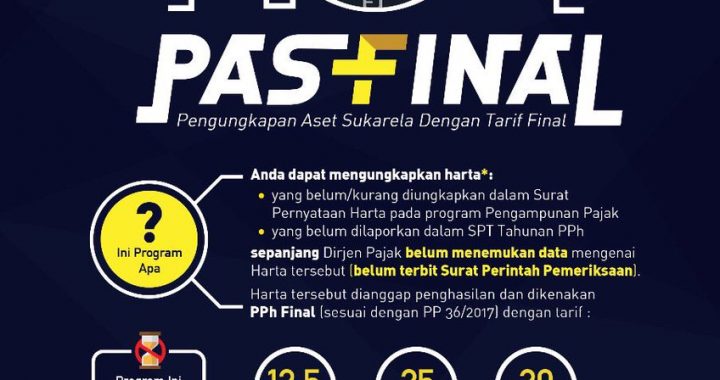

- Apakah kriteria Harta tambahan yang dapat diikutkan dalam pengungkapan harta tambahan setelah masa Amnesti Pajak ini ?

Jawaban:

- Harta yang belum atau kurang diungkapkan dalam Surat Pernyataan

- Harta yang belum dilaporkan dalam SPT Tahunan

Sepanjang Direktur Jenderal Pajak belum menemukan data dan/atau informasi mengenai harta dimaksud.

- Bagaimana cara pengungkapan harta tambahan setelah berakhirnya masa Amnesti Pajak ini?

Jawaban:

Pengungkapan harta dilakukan dengan cara menyampaikan SPT Masa PPh Final dilampiri dengan bukti pembayaran PPh atas harta.

- Bagaimana cara menghitung PPh Final yang terutang atas pengungkapan harta tambahan setelah berakhirnya masa Amnesti Pajak ini?

Jawaban:

Pajak Penghasilan dihitung dengan cara mengalikan tarif sesuai dengan PP 36 Tahun 2017 dengan Dasar Pengenaan Pajak Penghasilan.

- Berapakah tarif yang dipergunakan untuk menghitung PPh Final atas pengungkapan harta tambahan setelah berakhirnya masa Amnesti Pajak ini?

Jawaban:

- WP Badan sebesar 25%

- WP Orang Pribadi sebesar 30%

- WP Tertentu sebesar 12,5%

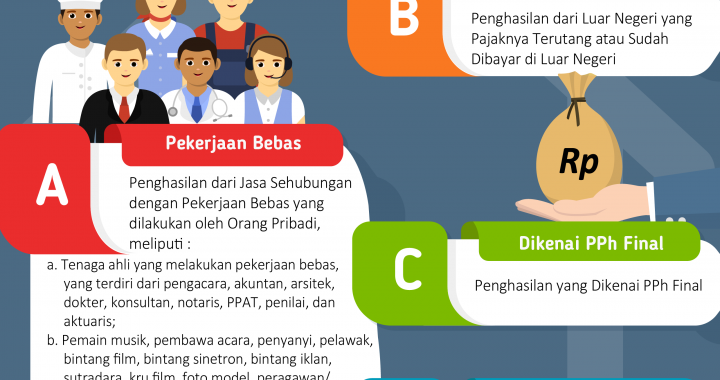

- Apa yang dimaksud dengan WP Tertentu?

Jawaban:

Yang dimaksud WP Tertentu adalah:

- WP yang menerima penghasilan bruto dari usaha dan atau pekerjaan bebas pada Tahun Pajak Terakhir paling banyak Rp4,8 miliar;

- WP yang menerima penghasilan bruto selain dari usaha dan atau pekerjaan bebas pada Tahun Pajak Terakhir paling banyak Rp632 juta; atau

- WP menerima penghasilan gabungan dengan ketentuan:

1) jumlah penghasilan bruto yang bersumber selain dari usaha dan/atau pekerjaan bebas paling banyak Rp632 juta; dan

2) jumlah penghasilan bruto paling banyak Rp4,8 miliar yang bersumber:

- a)dari usaha dan/atau pekerjaan bebas; dan

- b)selain dari usaha dan/atau pekerjaan bebas.

- Bagaimanakah cara menentukan nilai yang dijadikan pedoman untuk menghitung besarnya nilai harta?

Jawaban:

- nilai nominal, untuk Harta berupa kas atau setara kas;

- nilai yang ditetapkan oleh pemerintah yaitu Nilai Jual Objek Pajak (NJOP), untuk tanah dan/atau bangunan dan Nilai Jual Kendaraan Bermotor (NJKB), untuk kendaraan bermotor;

- nilai yang dipublikasikan oleh PT Aneka Tambang Tbk., untuk emas dan perak;

- nilai yang dipublikasikan oleh PT Bursa Efek Indonesia, untuk saham dan warrant yang diperjualbelikan di PT Bursa Efek Indonesia; dan/atau

- nilai yang dipublikasikan oleh PT Penilai Harga Efek Indonesia, untuk obligasi negara Republik Indonesia dan obligasi perusahaan,

sesuai kondisi dan keadaan Harta pada akhir Tahun Pajak Terakhir.

- Apabila tidak terdapat nilai yang dapat dijadikan pedoman, bagaimana cara menentukan nilai harta?

Jawaban:

Wajib Pajak dapat menggunakan:

- nilai dari hasil penilaian Kantor Jasa Penilai Publik; atau

- nilai dari hasil penilaian Direktur Jenderal Pajak, apabila Wajib Pajak meminta untuk dilakukan penilaian.

- Contoh Perhitungan untuk WP yang Tidak Menyampaikan SPH

Tn A tidak menyampaikan SPH sampai dengan berakhirnya masa Amnesti Pajak. Sampai akhir Tahun 2015 Tn A memiliki penghasilan sbb:

- Penghasilan dari usaha katering sebesar Rp. 2 Miliar yang dikenakan PPh Final

- Penghasilan dari pembawa acara di TV sebesar Rp. 500 juta yang tidak dikenakan PPh Final

Sementara itu, sampai pada akhir tahun 2015 Tn A masih memiliki harta yang belum diungkapkan dalam SPT Tahunan berupa rekening senilai Rp. 10 miliar yang sebenarnya telah ia miliki sejak tahun 2012. Atas rekening tersebut Direktorat Jenderal Pajak belum memiliki data dan/atau informasi atasnya.

Atas keinginannya sendiri, Tn A bermaksud mengungkapkan harta tambahan ini dan Tn. A bersedia untuk membayar PPh Final atasnya. Maka perhitungan PPh Final yang harus dibayar adalah:

- Penghasilan bruto Tuan A adalah Rp. 2 miliar + Rp. 500 juta = Rp. 2,5 miliar.

- Mengingat Tuan A menerima penghasilan bruto dari usaha dan/atau pekerjaan bebas pada Tahun Pajak 2015 sebesar Rp. 2,5 miliar (tidak melebihi batasan Rp4,8 miliar) maka tarif yang berlaku bagi Tuan A sebesar 12,5%.

- Nilai yang digunakan atas rekening Tn. A adalah nilai nominal, yaitu sebesar Rp. 10 Miliar.

- Maka PPh Final yang harus dibayar Tn. A adalah:

Tarif X DPP = 12,5% x Rp. 10 Miliar

= Rp 1,25 Miliar

- Contoh Perhitungan untuk WP yang Menyampaikan SPH

Tuan B mengikuti Pengampunan Pajak dengan rincian Harta di dalam Surat Pernyataan sebagai berikut:

| Harta bersih tambahan | Nilai |

| Berada di dalam NKRI: | |

| 1. Rekening Tabungan | Rp. 2 Miliar |

| 2. Tanah dan Bangunan | Rp. 10 Miliar |

| Berada di luar wilayah NKRI dan tidak dialihkan ke dalam wilayah NKRI | Rp. 50 juta |

Informasi pelaksanaan Pengampunan Pajak sebagai berikut:

| 1 September 2016 | Penyampaian Surat Pernyataan ke KPP |

| 13 September 2016 | Diterbitkan Surat Keterangan |

Pada tahun 2015 Tn. B memiliki rincian penghasilan sebagai berikut:

- gaji sebesar Rp. 4 Miliar yang dikenai PPh yang tidak bersifat final;

- penghasilan usaha pencucian motor sebesar Rp. 1,5 miliar yang dikenai PPh yang bersifat final;

- bunga deposito sebesar Rp. 500 juta yang dikenai PPh yang bersifat final; dan

- sewa tanah dan bangunan sebesar Rp. 500 juta yang dikenai PPh yang bersifat final.

Sementara sampai akhir tahun 2015 Tn B masih memiliki harta yang belum diungkapkan dalam SPT Tahunan maupun SPH berupa emas batangan 24 karat seberat 5 kg yang sebenarnyatelah ia miliki sejak tahun 2010. Atas emas tersebut Direktorat Jenderal Pajak belum memiliki data dan/atau informasi atasnya.

Diketahui bahwa nilai emas 24 karat yang dipublikasikan PT Aneka Tambang,Tbk per tanggal 31 Desember 2015 adalah Rp. 565.000 per gram.

Atas keinginannya sendiri, Tn B bermaksud mengungkapkan harta tambahan ini dan Tn. B bersedia untuk membayar PPh Final atasnya. Maka perhitungan PPh Final yang harus dibayar adalah:

- menerima penghasilan bruto yang bersumber selain dari usaha dan/atau pekedaan bebas sebesar Rp. 4 miliar + Rp. 500 juta + Rp. 500 juta = Rp. 5 miliar (melebihi batasan Rp632 juta); dan

- memiliki jumlah penghasilan bruto dari usaha dan/ atau pekerjaan bebas pada Tahun Pajak 2015 sebesar Rp 1,5 miliar.

- Total Penghasilan Bruto sebesar Rp. 4 miliar + Rp. 1,5 miliar = Rp 5,5 miliar (melebihi batasan Rp4,8 miliar) maka tarif yang berlaku bagi Tuan B sebesar 30%.

- Nilai harta yang dipergunakan adalah nilai yang dipublikasikan PT Aneka Tambang,Tbk. Jadi nilai emas Tn. B adalah 5.000 gr X Rp. 565.000 = Rp. 2,825 miliar

- Maka PPh Final yang harus dibayar Tn. B adalah:

Tarif X DPP = 30% x Rp. 2,825 Miliar

= Rp 847,5 juta

- Berapakah kode akun pajak dan kode jenis setoran untuk pembayaran PPh Final ini?

Jawaban:

Pembayaran PPh Final ini menggunakan Kode Akun Pajak 411128 dan Kode Jenis Setoran 422.

- Bagaimanakah pencatatan Masa Pajak dan Tahun Pajak yang dituliskan pada SSP?

Jawaban:

Masa Pajak dan Tahun Pajak diisi sesuai dengan Masa dan Tahun pembayaran PPh Final.

- KEWAJIBAN PELAPORAN HARTA DALAM JANGKA WAKTU 3 TAHUN

- Sehubungan dengan kewajiban pelaporan harta selama 3 tahun, apa kriteria Wajib Pajak yang dikenakan sanksi berupa harta bersih diperlakukan sebagai penghasilan dan dikenakan PPh Final atasnya ditambah denda bunga?

Jawaban:

Wajib Pajak yang tidak menyampaikan laporan dalam jangka waktu yang ditentukan dalam surat peringatan dan diketahui tidak memenuhi ketentuan deklarasi dan repatriasi. Diketahui ini berdasarkan pemeriksaan (diuji terlebih dahulu) untuk kemudian dikeluarkan SKPKB.

- Berapakah kode akun pajak dan kode jenis setoran untuk pembayaran SKPKB ini?

Jawaban:

Pembayaran PPh Final ini menggunakan Kode Akun Pajak 411128 dan Kode Jenis Setoran 514.

- Bagaimanakah pencatatan Masa Pajak dan Tahun Pajak yang dituliskan pada SSP?

Jawaban:

Masa Pajak dan Tahun Pajak diisi sesuai dengan Masa dan Tahun yang tercantum di SKPKB.

- PEMERIKSAAN HARTA SETELAH PENERBITAN SURAT KETERANGAN

- Berapakah kode akun pajak dan kode jenis setoran untuk pembayaran SKPKB sehubungan dengan ditemukan adanya data dan/atau informasi mengenai harta yang belum atau kurang diungkap dalam Surat Pernyataan ini?

Jawaban:

Pembayaran PPh Final ini menggunakan Kode Akun Pajak 411128 dan Kode Jenis Setoran 515.

- Bagaimanakah pencatatan Masa Pajak dan Tahun Pajak yang dituliskan pada SSP?

Jawaban:

Masa Pajak dan Tahun Pajak diisi sesuai dengan Masa dan Tahun yang tercantum di SKPKB.

- PEMERIKSAAN UNTUK WP YANG TIDAK MENYAMPAIKAN SURAT PERNYATAAN

- Berapakah kode akun pajak dan kode jenis setoran untuk pembayaran SKPKB sehubungan dengan ditemukan adanya data dan/atau informasi mengenai harta Wajib Pajak yang diperoleh dari 1 Januari 1985 s.d. 31 Desember 2015 dan belum dilaporkan dalam SPT Tahunan?

Jawaban:

Pembayaran PPh Final ini menggunakan Kode Akun Pajak 411128 dan Kode Jenis Setoran 515.

- Bagaimanakah pencatatan Masa Pajak dan Tahun Pajak yang dituliskan pada SSP?

Jawaban:

Masa Pajak dan Tahun Pajak diisi sesuai dengan Masa dan Tahun yang tercantum di SKPKB.